4.4.2. Мера концентрации капитала в портфеле

В этом разделе мы сравним между собой различные показатели с точки зрения равномерности распределения капитала внутри портфеля. Предположим, что в соответствии с торговой стратегией имеется сумма M, выделенная на первом этапе реализации системы управления капиталом. Допустим, что существует n комбинаций – кандидатов на включение в портфель. В каждую из этих комбинаций может быть инвестирована доля w от капитала M. Теоретически могут существовать два предельных случая при распределении капитала. Вся сумма M может быть инвестирована в единственную комбинацию; при этом все прочие комбинации получают нулевую часть капитала (то есть вовсе не включаются в портфель). Другой предельный случай – это равномерное распределение средств, когда каждая комбинация получает одинаковую долю капитала равную M/n.

На практике оба эти сценария встречаются крайне редко. Обычно капитал распределяется неким промежуточным образом, когда потенциально более привлекательные комбинации получают больше капитала, чем менее привлекательные. Привлекательность определяется с помощью специальных показателей, семь из которых были подробно рассмотрены в разделах 4.3.1 и 4.3.2. Портфели, в которых большая часть капитала распределена между несколькими комбинациями, мы будем называть «концентрированными». А портфели, в которых доля капитала, инвестированного в разные комбинации приблизительно одинакова, будем называть «равномерными».

Степень концентрированности капитала является важным показателем для сравнения между собой различных способов распределения капитала. Дело в том, что уровень диверсификации портфеля чрезвычайно важен для управления и контроля рисков. Ранее мы оценивали диверсификацию портфеля по количеству базовых активов, включенных в его состав (рис. 4.4.5). Однако, даже если портфель состоит из комбинаций, относящихся к большому количеству базовых активов, он может тем не менее быть слабо диверсифицированным, если большая часть капитала сконцентрирована в комбинациях, относящихся к одному (или нескольким) активам. Если же капитал распределен более-менее равномерно между комбинациями, относящимися к разным базовым активам, то такой портфель является более диверсифицированным и, соответственно, менее рискованным.

Ранее мы выражали степень концентрированности капитала путем расчета коэффициента вариации весов различных комбинаций, входящих в состав портфеля (раздел 4.3.2, таблица 4.3.2). Поскольку сейчас мы обрабатываем большой массив данных (6448 портфелей для каждого из семи показателей распределения капитала) целесообразно будет ввести другой, более удобный и статистически более обоснованный показатель. Назовем его «индекс концентрированности портфеля».

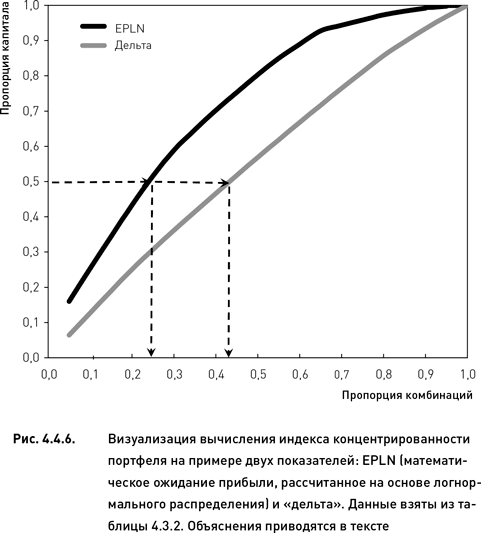

Продемонстрируем расчет индекса концентрированности на примере данных таблицы 4.3.2 и двух показателей, математического ожидания прибыли и дельты. На основе каждого из этих двух показателей был сформирован портфель, состоящий из 20 комбинаций. Данные портфели отличаются друг от друга только набором весов w, в соответствии с которыми распределяется капитал между комбинациями. Для каждого портфеля отсортируем все комбинации по весу инвестированного в них капитала. Рассчитаем кумулятивную пропорцию капитала для двух комбинаций с наибольшим весом, затем для трех комбинаций и так далее до 20-й комбинации. Построим функцию зависимости кумулятивной пропорции от пропорции комбинаций в портфеле (отношение числа комбинаций, для которых было рассчитано данное значение кумулятивной функции к общему количеству комбинаций в портфеле). Например, для портфеля, сформированного по показателю «математическое ожидание прибыли», три комбинации с наибольшими весами имеют суммарный вес 0,34 (значение функции кумулятивной пропорции). Соответствующее этому весу значение пропорции комбинаций в портфеле равно 3/20 = 0,15. Это означает, что 34 % капитала сосредоточено в 15 % комбинаций.

На рис. 4.4.6 показаны две функции кумулятивной пропорции, соответствующие показателям «математическое ожидание прибыли» и «дельта» (данные взяты из таблицы 4.3.2). Используя эти функции, можно рассчитать, в каком проценте комбинаций (от общего числа комбинаций в портфеле) сосредоточено 50 % капитала. Это и будет значением индекса концентрированности портфеля. Для показателя «математическое ожидание прибыли» индекс равен 0,25, а для дельты он равен приблизительно 0,42. Это означает, что при распределении капитала по матожиданию прибыли 50 % капитала оказалось вложенным в 25 % комбинаций, а при формировании портфеля по показателю дельты половина капитала была вложена в 42 % комбинаций. Следовательно, в данном примере использование показателя «математическое ожидание прибыли» приводит к более концентрированному распределению капитала и, соответственно, созданию менее диверсифицированного портфеля.

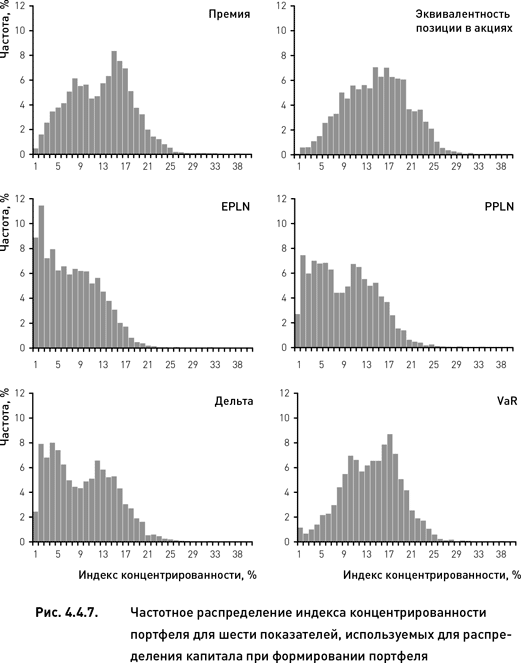

Используя эту методику, мы рассчитали значения индекса концентрированности для каждого из 6448 портфелей, сформированных на исследуемом историческом периоде с помощью одного из семи показателей. Для того чтобы сравнить степень концентрированности капитала при формировании портфеля с помощью разных показателей, мы построили частотное распределение индекса концентрированности для каждого отдельно взятого показателя (рис. 4.4.7).

Когда капитал распределялся по показателям, не связанным с оценкой доходности и риска, распределение значений индекса концентрированности портфеля имеет вид, близкий по форме к нормальному (два верхних графика рис. 4.4.7). При распределении капитала обратно пропорционально премии приблизительно в 8 % случаев половина капитала оказалась вложенной в 16–17 % комбинаций. Когда портфель формировался по принципу эквивалентности позиции в акциях, в 7%случаев половина капитала была сконцентрирована в 15–20 % комбинаций. Экстремальные случаи, когда половина капитала была вложена в 1–3 % комбинаций были крайне редки (не более 2 % от общего количества сформированных портфелей).

Для тех портфелей, которые формировались с помощью показателя «математическое ожидание прибыли», распределение индекса концентрированности явно ненормально (левый средний график рис. 4.4.7). Чаще всего (9–11 % случаев) капитал был сконцентрирован в 1–2 % комбинаций. Портфели, в которых половина капитала была распределена в более 15 % комбинаций, были крайне редки (менее 4 % случаев).

При формировании портфеля по показателю «вероятность получения прибыли» распределение индекса концентрированности напоминает по форме равномерное распределение (правый средний график рис. 4.4.7). С частотой приблизительно равной 6 %, половина капитала инвестировалась в 3 % комбинаций, 4 % комбинаций и так далее до порядка 15 % комбинаций. По определению равномерное распределение характеризуется одинаковой частотой исходов для всех значений исследуемой переменной. Однако в данном случае распределение не является полностью равномерным, поскольку значения индекса концентрированности, лежащие в диапазоне от 15 % комбинаций и выше, встречаются с убывающей частотой.

В тех случаях, когда капитал внутри портфеля распределялся по дельте (нижний левый график рис. 4.4.7) и по коэффициенту асимметрии (не показан на рисунке) распределение индекса концентрированности напоминает по форме распределение, полученное для показателя «вероятность получения прибыли». Это указывает на относительную равномерность распределения капитала между комбинациями. Зато при формировании портфеля по другому показателю, выражающему оценку риска, по VaR, распределение имеет вид нормального (нижний правый график рис. 4.4.7), что свидетельствует о меньшей степени концентрированности капитала в пределах портфеля.

Подводя итоги, можно разделить семь показателей, использованных для распределения капитала внутри портфеля, на три условные группы (по степени концентрированности портфелей):

1. Показатели, использование которых приводит к созданию высококонцентрированных портфелей. В таких портфелях относительно большая доля капитала инвестируется лишь в несколько комбинаций. В нашем исследовании таким показателем является «математическое ожидание прибыли».

2. Показатели, которые приводят к формированию портфелей со средней степенью концентрации капитала. В этих портфелях большая часть капитала инвестируется в порядка 15 % от общего числа комбинаций, входящих в состав портфеля. К таким показателям можно отнести премию, эквивалент позиции в акциях и VaR.

3. Показатели, использование которых приводит к созданию портфелей с приблизительно равномерным распределением капитала между комбинациями. В нашем исследовании к таким показателям относятся «вероятность получения прибыли», «дельта» и «коэффициент асимметрии».

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК