4.3.2. Показатели, выражающие оценку доходности и риска

Можно создать большое количество различных показателей, выражающих тем или иным образом оценку будущей доходности и прогноз рисков. Здесь мы ограничимся рассмотрением двух показателей доходности (математическое ожидание и вероятность прибыли) и трех показателей риска (дельта, коэффициент асимметрии и VaR).

В предыдущем разделе мы рассчитывали количество экземпляров каждой комбинации исходя непосредственно из параметров самой комбинации или ее базового актива. Применительно к показателям, оценивающим доходность и риск, предпочтителен (а во многих случаях и единственно возможен) более общий подход, основанный на распределении капитала с помощью набора весов. Для этого необходимо задать функцию j(С), вычисляемую для каждой комбинации C и принимающую неотрицательные действительные значения. Функцию ?(С) будем называть «весовой» функцией.

Весовая функция может применяться к двум типам показателей, которые мы будем условно называть «позитивными» и «негативными». Для позитивных показателей весовая функция ?(С) такова, что большие ее значения соответствуют более привлекательным комбинациям, а меньшие значения – менее привлекательным. К позитивным показателям относятся математическое ожидание и вероятность прибыли, а также все показатели, связанные с прогнозированием потенциала прибыльности. Для негативных показателей весовая функция ?(С) такова, что чем больше ее значение, тем менее привлекательна комбинация C. К негативным относится большинство показателей, оценивающих риск. Например, VaR, оценивающий размер убытка для заданной вероятности, принимает большие значения для более рискованных и, соответственно, менее привлекательных комбинаций.

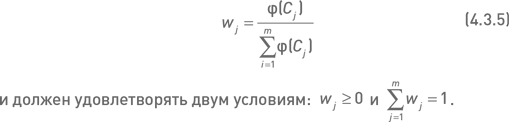

Независимо от вида функции ?(С), вес j-й комбинации в составе портфеля определяется как:

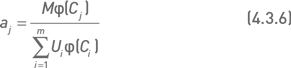

Способ вычисления количества экземпляров комбинации Cj в портфеле зависит от подхода, применяемого на первом уровне системы управления капитала. Если капитал, выделяемый для инвестирования в опционный портфель, представляет собой объем средств, который потребуется в будущем при исполнении опционов, то такой капитал является суммарным эквивалентом портфеля M (см. описание в предыдущем разделе). В этом случае количество экземпляров комбинации может быть рассчитано по формуле

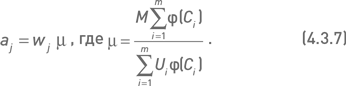

или, что то же самое, но с помощью константы ?:

Если выделяемый для инвестирования капитал F представляет собой суммарный объем инвестиций в опционный портфель (например, суммарный объем маржевых требований по всему портфелю), то количество экземпляров комбинации Сj определяется по формуле

В дальнейших исследованиях мы будем использовать подход, основанный на суммарном эквиваленте портфеля (формула 4.3.7).

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК