4.3. Банк BNP Paribas: доход выше – времени больше

Прежде всего несколько слов о банке BNP Paribas. Это один из 10 крупнейших банков мира, работает в 87 странах. Рейтинг S&P у него очень высокий – АА+. В общем, это очень крупный, авторитетный, надежный финансовый институт.

Выбор банка продиктован еще и тем, что он является признанным лидером в области структурированных продуктов, о чем свидетельствуют многочисленные награды в этой области. Не будет преувеличением сказать, что BNP Paribas является фабрикой структурированных продуктов. Он постоянно делает новые предложения. Об одном из таких продуктов идет речь в практикуме к этой главе «Япония с гарантией», где я рассказываю о своем личном опыте инвестирования.

Но я бы хотел посвятить этот раздел тем гарантированным продуктам банка, которые существенно отличаются от тех, что мы уже знаем. Во-первых, они позволяют нам получать ежегодный доход, и не просто доход, а достаточно высокий, достигающий иногда 25 % годовых. Вторая причина, у меня есть многолетний практический опыт работы с данными продуктами, которым я буду рад поделиться.

Речь идет о десятилетнем высокодоходном векселе (note) BNP Paribas, который характеризуется четырьмя основными параметрами:

1) 100 %-ная гарантия возврата вложенных денег в конце десятилетнего срока инвестирования;

2) возможность ежегодно получать 25 % годовых в качестве бонуса;

3) начисление годового бонуса зависит от «поведения» корзины из 20 глобальных голубых фишек; если в течение года ни одна из акций не упадет ниже 75 % от первоначального (барьерного) уровня, то инвестор получает 25 %-ный бонус;

4) так называемое правило «второго шанса», т. е. возможность получить те бонусы, которые не были начислены за время существования векселя, в случае если будет начислен бонус за десятый год.

Остановимся на последнем факторе более подробно. Например, если за десять лет мы не получили бонус за первый, третий и пятый годы, а за десятый год нам бонус начислен, то в конце срока инвестирования мы получим:

• 100 % вложенной суммы;

• 25 %-ный бонус за десятый год;

• три 25 %-ных бонуса за первый, третий и пятый годы, т. е. еще 75 % от стоимости вложенных средств.

Это правило «второго шанса» сильно повышает привлекательность данного продукта, поскольку понятно, что с годами вероятность того, что какая-нибудь из акций упадет ниже первоначального уровня значительно понижается.

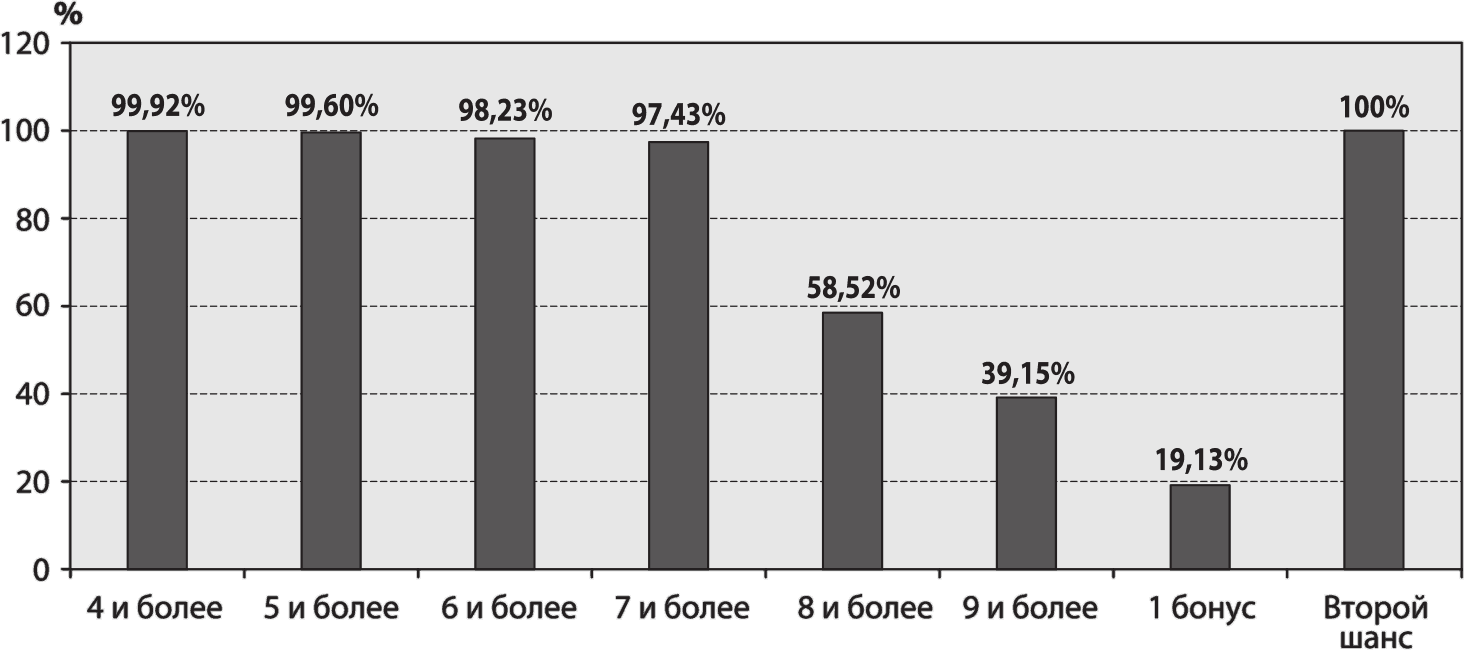

Ниже приведен график вероятностей выплаты бонусов.

Эти модельные расчеты были проведены специалистами BNP Paribas. Данные получены с помощью 1245 расчетов, которые проводились таким образом: в первом расчете использовалась корзина акций и за исходную дату бралось 4 января 1988 г., а за заключительную – 4 января 1998 г.

В другом расчете предполагалось, что вексель выпускался 5 января 1988 г., и вычисления велись до 5 января 1998 г. Следующий начинался с 6 января 1988 г. и т. д. Последний расчет был сделан с 22 октября 1992 г. по 22 октября 2002 г. Так набралось 1245 модельных расчетов. В них было использовано 4,5 млн цен акций. Результат этих расчетов и показан на графике.

Судя по ним, вероятность получения, например, семи и более бонусов составляет 97,43 %, а вероятность получить за десять лет четыре бонуса – 99,92 %, вероятность начисления всех десяти бонусов по правилу «второго шанса», когда мы держим вексель на протяжении всех десяти лет, составляет 100 %.

За последние годы продукт несколько изменился. Я являлся свидетелем того, как повлияли некоторые из этих изменений на его отдачу, поведение инвесторов. Первый транш, в котором я участвовал, был в сентябре 2003 г. О результатах первого года я писал в статье «20 % в надежном банке», которая включена в практикум этой главы (раздел 4.4.2). Я предлагаю сейчас прочитать этот материал, а потом вернуться назад.

Прочитав практикум, вы увидели, что первая попытка такого вложения сразу дала достаточно хороший результат, все инвесторы получили 20 % годовых. Тогда у многих возникло ощущение, что так будет всегда, и в течение оставшихся девяти лет они будут получать по 20 % в год.

Однако в жизни всякое случается. В тот период начал испытывать трудности онлайновый ритейлер Amazon. Падение его акций продлилось достаточно долго. Когда следующие три года (2005, 2006 и 2007) инвесторы не получали дохода, многие из них заволновались. Первоначальная эйфория прошла, люди стали сомневаться, стоит ли держать деньги дальше, стали интересоваться, можно ли продать вексель.

По прошествии года банк выкупает эти векселя, но цена может быть как выше, так и ниже номинальной стоимости, как у облигаций. Если котировки акций, входящих в корзину, на момент продажи превышают барьерные уровни, в течение года они не падали и есть вероятность получить бонус, то, как правило, цена выкупа векселя будет выше номинала. И наоборот, если одна или несколько акции «засбоили», то стоимость векселя может быть ниже. Таким образом, после первого года у нас нет проблем с ликвидностью векселя, а вот с возвратом всех вложенных денег до истечения десятилетнего периода могут возникнуть сложности.

Часть моих клиентов не выдержала такого давления и продала векселя. Некоторые – дороже первоначальной стоимости, некоторые – дешевле.

Сейчас, в феврале 2008 г., когда я пишу этот текст, я смотрю на состояние цен акций, входящих в данный вексель. После бури, связанной с ипотечным кризисом 2007 г. в США и вызвавшей значительное снижение акций в январе 2008 г., этот вексель смотрится уже как хорошее выдержанное вино. В сентябре ему будет пять лет. За эти пять лет мы получили пока только один 20 %-ный бонус. Но за это время восстановились акции Amazon. На 14 февраля 2008 г. они превышают барьерный уровень на 133 % (см. табл. 5).

Пока в этом году, начавшемся для векселя в сентябре 2007 г., ни одна из акций не упала ниже 75 %-ного барьера, но, если посмотреть, на сколько должны упасть акции, чтобы «пробить» барьер, то у самой близкой к опасной черте бумаги, Sanofi-Synthelabo, оно составляет 25 %. Остальные акции должны упасть на 30–70 %.

Анализируя эту таблицу, я прихожу к выводу, что у инвесторов этого выпуска есть хорошие шансы даже в «плохом» 2008 г. получить свой бонус. Тогда за пять лет доход составит уже 40 %. Кроме того, есть хорошие шансы получать доходы и в 2009–2013 гг., а на десятом году получить еще и те бонусы, которые не были выплачены в три неудачных года.

Таблица 5. Оценка портфеля акций, входящих в 10-летний вексель банка BNP Paribas, выпущенного в сентябре 2003 г.

В общем, имея дело с подобными векселями, надо быть готовым к тому, что вы вкладываете деньги на длительный период. Задача инвестора при этом – максимизировать свой доход за все 10 лет, имея определенные гарантии сохранности капитала. Людям, которые не могут психологически пережить, что один, два или три года они не получают бонусов, конечно, вкладывать в такие инструменты нельзя.

Кроме того, я советую своим клиентам не ориентироваться на один выпуск, а вкладывать постоянно порциями в различные транши подобных инструментов, образуя своеобразный вексельный портфель. Это позволяет иметь векселя, выпущенные в разное время, привязанные к разным корзинам акций, ведь от транша к траншу их состав меняется. Это дает возможность получать бонусы чаще, чем раз в год.

В первых выпусках векселей BNP Paribas предусматривалось две возможности. Первая гарантировала минимальный доход в 3 %, но бонус был 10 %. От гарантированного дохода можно было отказаться, тогда бонус вырастал до 20 %.

Со временем банк отказался от такой практики для массового инвестора и перешел к одному варианту, с повышенным бонусом, который время от времени то понижался, то повышался. В сентябре 2003 г. он был 20 %, потом были выпуски по 18 % и даже 16 %, сейчас он составляет 25 % годовых.

Со временем изменилось и правило «второго шанса». Если в первых выпусках векселя нужно было ждать десятого года, чтобы получить неполученные бонусы, то сейчас такая возможность наступает гораздо раньше.

Допустим, некий транш векселя не принес нам бонус ни в первом, ни во втором году, а на третий год все было хорошо и ни одна из акций не упала ниже барьерного уровня. Тогда мы получаем бонусы не только за третий год, но и за предыдущие два года, т. е. 75 % дохода от вложенной суммы. Это сделало продукт еще более привлекательным.

Анализируя гарантированные продукты BNP Paribas, мы ориентировались на первый транш 2003 г. В заключение хочу привести пример последнего на момент написания книги выпуска такого векселя. Его корзину образуют акции следующих компаний:

• ORACLE

• Cisco Systems

• EMC CORP/MASS

• Apple

• E.ON AG

• Intel

• Glaxo Smith Kline

• Target Corp

• Nokia AB OY

• Coca Cola

• Valero

• Total

• Royal Dutch Shell

• Exxon

• Vodafone Airtouch

• Siemens AG

• ENI SpA

• BP

• AT & T

Из них 53 % – американские компании, 47 % – европейские. Как правило, в корзины векселей банка BNP Paribas входят и азиатские бумаги, чаще всего японские. Представленный выше набор компаний, вероятно, обусловлен тем, что вексель выпускался в условиях кризиса, когда сложно предвидеть развитие событий. Потому в него не вошли японские компании, которые за последний год показали очень плохие результаты, и не понятно, когда остановится падение их акций.

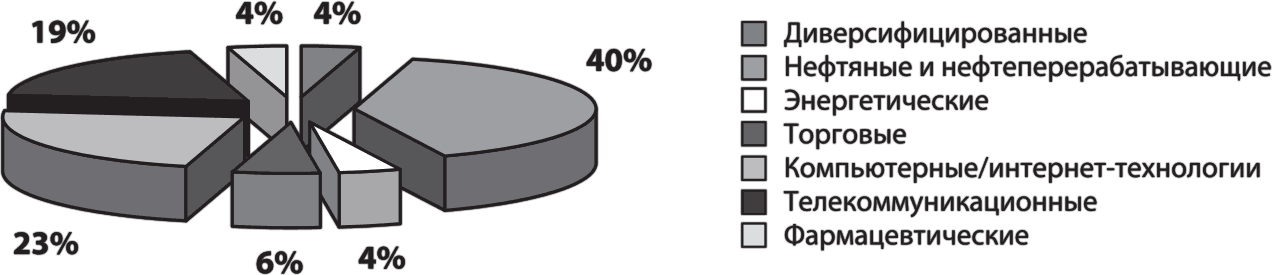

Основную часть (40 %) составляют компании, связанные с добычей и переработкой нефти. Высока также доля торговых компаний – 23 %. Значительная часть портфеля отдана телекоммуникационными компаниями. Остальные: фармацевтические компании, компании работающие в области компьютерных и интернет-технологий, энергетики, с диверсифицированной деятельностью – занимают небольшие доли в общей корзине.

Такая диверсификация корзины, как правило, присуща всем выпускам векселей, правда, в каждом случае она отражает мнение специалистов BNP Paribas о тех акциях, которые имеют хорошие перспективы на ближайшие десять лет, когда будет работать вексель.

Для этого выпуска годовой бонус равен 25 %. Как и в нескольких предыдущих векселях, «второй шанс» наступает каждый раз, когда мы получаем бонус. Вместе с ним инвесторам выплачивается не полученный ранее доход.

Десятилетний высокодоходный вексель BNP Paribas может укрепить любой инвестиционный портфель. Его главные преимущества, на мой взгляд, таковы:

1) 100 %-ная гарантия возврата вложенных средств по окончании срока действия векселя;

2) высокий уровень потенциального годового бонуса;

3) все входящие в корзину акции, как правило, являются голубыми фишками;

4) правило «второго шанса», позволяющее быстро получать бонусы, неполученные за предыдущие годы;

5) хорошие результаты при проведении модельных расчетов;

6) высокая ликвидность: банк BNP Paribas после первого года вложения гарантирует возможность продажи векселей;

7) умеренный уровень риска при высоком потенциале дохода;

8) банк, выпускающий векселя, является одним из крупнейших банков мира, признанным лидером в области структурированных продуктов, имеет высокий кредитный рейтинг.

Вместе с тем это, конечно, не идеал. Используя векселя BNP Paribas, мы также рискуем. Риск связан с тем, что, как и большинство структурированных продуктов, банк дает гарантию возврата денег только по истечении срока инвестирования – десяти лет. И, если мы будем держать деньги, не получая при этом ни одного бонуса, то нашими потерями станет та сумма, на которую «похудеет» наш капитал за счет инфляции.

Важно и то, что человек, вкладывающий деньги на десять лет, должен четко понимать, что его задача заключается не в том, чтобы получить бонус в тот или иной год, а максимизировать свой доход за весь период инвестирования.

Использование этого продукта требует некоторых защитных механизмов. При всей его привлекательности он не должен представлять все ваши вложения. Вкладывая деньги в такие векселя, необходимо четко себе представлять, на что мы можем рассчитывать.

Сейчас любой частный инвестор, располагающий $20 000, может принять участие во всех описанных продуктах BNP Paribas. Но если у вас есть крупная сумма денег, возможен «пошив на заказ».

Один мой клиент, достаточно состоятельный человек, поставил передо мной задачу – найти для него продукт, который бы не максимизировал полученный доход за десять лет, а гарантировал получение дохода в первые годы работы веселя, когда, как правило, существует вероятность неполучения бонусов. Для него было важно получать регулярный доход.

Банк предложил специальный вексель, который гарантировал получение 5 % бонуса в первые три года. В то же время, если в течение первых трех лет ни одна из акций не опускалась ниже барьерного уровня, то к тем 5 %, которые получал клиент, он имел возможность добавить еще 11 %. Таким образом, его общая доходность за первые три года могла составить 16 % годовых.

Следующие семь лет банк не гарантировал получение бонуса, но каждый раз, когда ни одна из акций не падает ниже барьерного уровня, инвестор мог получать бонус 16 %.

В данном случае клиенту был предложен определенный компромисс: потенциальный доход снижен, зато в первые три года гарантировано получение пусть небольшого, но стабильного дохода.

Возможны и другие модификации. Крупным инвесторам банк может предложить не только десятилетние векселя, но – в определенные моменты – и пятилетние. Валютой вложения может быть не только доллар, но и фунт стерлингов или евро.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК