«Строительный материал» для портфеля

После того как мы решили задачу, какие активы будут в нашем портфеле – акции, облигации, cash, недвижимость, private equities, зарубежные акции, золото, другие commodities, определив пропорции каждого из этих активов, сделав распределение по отраслям и регионам, мы подошли к вопросу о выборе «строительного материала» – тех «кирпичиков», из которых строится наш портфель.

О некоторых факторах, которыми стоит руководствоваться при выборе акций, мы говорили во второй главе. Что касается облигаций, то в портфель можно включать различные бумаги: государственные, муниципальные или/и корпоративные. Выбор за инвестором. Можно использовать и облигационные фонды.

Довольно часто портфель конструируют только из инвестиционных фондов. Тогда каждый сегмент asset allocation заполняется одним или несколькими соответствующими фондами. Допустим, нам необходимо заполнить сегмент крупных американских акций. Мы можем использовать соответствующий инвестиционный фонд, который вкладывает в подобные акции, или упомянутый уже ETF (Exchange Trade Funds), например, SPIDER, который отражает динамику индекса S&P 500.

Стоит отметить еще несколько принципиальных моментов. Сложность asset allocation во многом зависит от размера портфеля. Если мы говорим о сумме в $20 000–30 000, понятно, что ни о каких сложностях, которые были описаны выше, речь не идет. Достаточно в зависимости от целей инвестора использовать один или несколько инвестиционных фондов. Чем больше сумма, тем сложнее задача. Чем квалифицированнее инвестор, тем больше активов он захочет использовать.

Не стоит забывать, что кроме построения инвестиционного портфеля, куда мы вкладываем определенную часть своего капитала, целесообразно время от времени анализировать и весь семейный портфель. Здесь наряду с финансовыми активами должны учитываться и другие. Например, семья, помимо квартиры, в которой живет, купила еще одну квартиру и сдает ее. Эта недвижимость должна найти отражение в структуре семейного инвестиционного портфеля.

Если у состоятельной семьи есть вложения в антиквариат, тогда они должны учитываться в общем семейном портфеле, в текущем asset allocation. Инвестор должен представлять, какую часть общей стоимости портфеля составляют эти вещи. Это позволит нам не уходить в крайности, избежать сильного перекоса в пользу тех или иных активов, что влияет на эффективность и надежность общих инвестиций.

Например, если инвестор – любитель живописи, собирая коллекцию, обнаружит, что около 80 % семейного капитала вложено в произведения современных российских художников, ему стоит серьезно задуматься.

Любой инвестиционный портфель нужно время от времени анализировать, проверять, не нуждается ли он в ребалансировке. Строя инвестиционный портфель, определяя его основные составляющие и их пропорции в asset allocation, инвестор неизбежно сталкивается с тем, что одни активы развиваются с опережением, другие – с отставанием. Через год-два он видит, что заложенные в портфель пропорции существенно изменились. Тогда необходимо вернуться к началу и посмотреть, что необходимо сделать, чтобы привести параметры asset allocation в состояние, которое мы бы хотели видеть.

Для тех, кто на практике хочет увидеть переход от модели asset allocation к конкретным вложениям, кто не хочет или не может искать достойное наполнение модели своего портфеля, существуют специальные вспомогательные инструменты. Один из них – Portfolio Allocator – специальный инструмент компании MorningStar. С его помощью мы задаем определенные параметры своего портфеля и получаем конкретные предложения в виде совокупности инвестиционных фондов. Давайте попробуем воспользоваться этим инструментом. Для получения результата необходимо сделать три шага.

Шаг № 1

Вводится сумма, которой располагает инвестор.

Допустим, это миллион долларов. Круглая сумма всегда доставляет больше удовольствия.

Шаг № 2

1. Задаем основные параметры желаемого asset allocation.

Например, так:

• акции американских компаний – 60 %;

• акции зарубежных компаний – 15 %;

• облигации – 15 %;

• сash – 10 %.

2. Выбираем стиль выбранных акций.

Из предложенного программой меню остановимся на таком выборе:

• крупные компании стоимости (Large Value) – 30 %;

• крупные компании роста (Large Growth) – 30 %;

• средние и малые предприятия стоимости (Mid/Small Value) – 20 %;

• средние и малые предприятия роста (Mid/Small Growth) – 20 %.

3. Распределение по отраслям.

Здесь можно выбирать из трех основные групп и соответствующих отраслей внутри них. Основной упор я делаю на «Производстве», а остальным отдаю по 5 %.

В группе «Информация» получается следующее распределение:

• программное обеспечение (Software) – 5 %;

• компьютерное оборудование (Hardware) – 5 %;

• медиакомпании (Media) – 5 %;

• телекоммуникации (Telecommunication) – 5 %.

В группе «Сервис»:

• здравоохранение (Healthcare) – 5 %;

• потребительские услуги (Consumer Services) – 5 %;

• бизнес-услуги (Business Services) – 5 %;

• финансовые услуги (Financial services) – 5 %.

В группе «Производство»:

• потребительские товары (Consumer goods) – 10 %;

• промышленные материалы (Industrial materials) – 20 %;

• энергетика (Energy) – 20 %;

• коммунальные услуги (Utilities) – 10 %.

Шаг № 3

Выбираем параметры облигаций.

Если вы не возражаете, то у нас в портфеле будут только пятилетние облигации со средним кредитным рейтингом А.

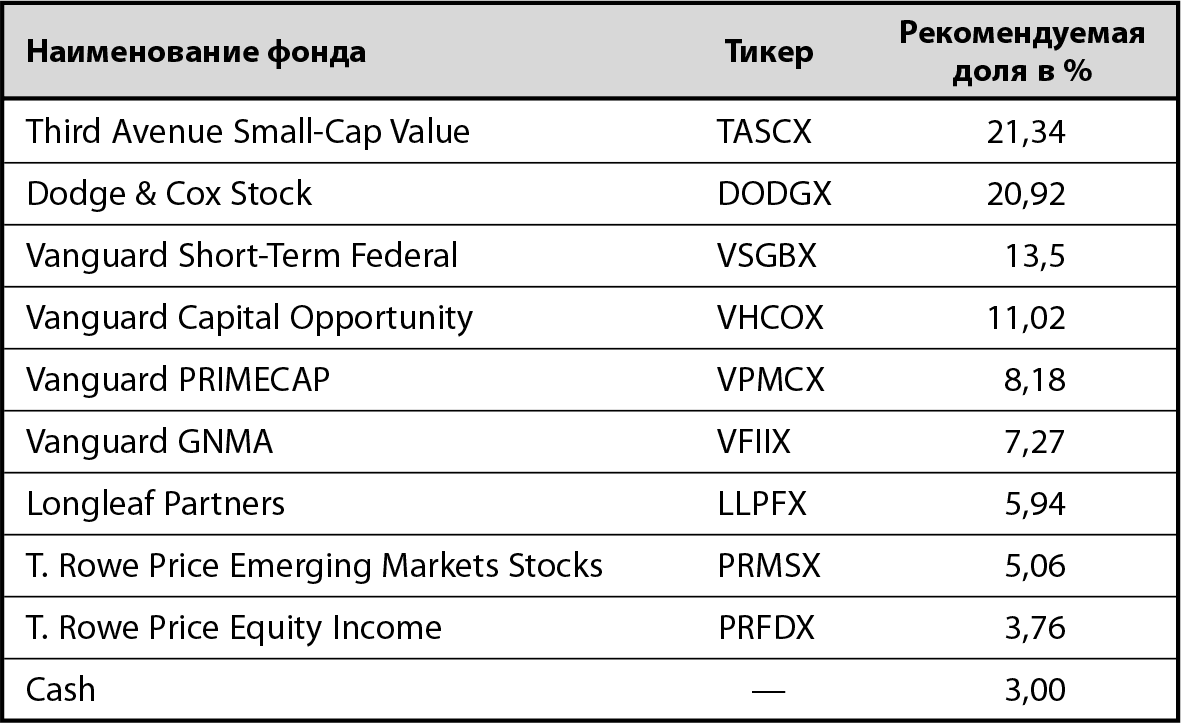

Все. Наши «мучения» закончились. Теперь работает программа. Она выбрала для заданных параметров asset allocation такой набор фондов (см. табл.), которые максимально соответствуют тому, что мы хотели. Выбор самих фондов, по всей видимости, происходит по принципу их привлекательности с точки зрения экспертов MorningStar.

Глядя на таблицу, мы видим не только названия фондов, но и их тикеры – коды, под которыми они торгуются на бирже. При желании с их помощью вы сможете найти каждый из этих фондов и узнать, какой группе asset allocation он соответствует, т. е. представляет крупные или малые компании, компании роста или стоимости, как распределяются первоначальные вложения и т. д. Не забудьте посмотреть заодно их доходность.

Этот пример иллюстрирует, как можно составить портфель из одних фондов, начав с общей постановки задачи, составления базового asset allocation, его детализации и, наконец, завершив процесс его практическим «наполнением».

Как правило, в публикациях, посвященным asset allocation, очень мало внимания уделяется вопросам вложения в гарантированные продукты. А ведь они могут тоже рассматриваться как отдельный класс активов. Многие портфельные менеджеры незаслуженно пренебрегают им, видимо, полагая, что это слишком простое решение, которое не придаст им солидности в глазах инвестора. Тем не менее эти простые, доступные продукты особенно необходимы тем инвесторам, у кого значительная часть вложений связана с консервативным подходом.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК