Матрица MorningStar

Для того чтобы получить некий ориентир и разобраться во множестве акций, которые торгуются на мировых биржах, самым простым и доступным инструментом, на мой взгляд, является матрица, которую создала компания MorningStar.

Она возникла в США в 1984 году, когда американцы активно интересовалось паевыми фондами. В начале 1980-х гг. ощущался недостаток объективной информации, которая давала бы возможность пользователям ориентироваться в множестве фондов. MorningStar начала свою деятельность в этой сфере. Потом у нее появились другие проекты, в том числе по анализу акций. Сейчас, спустя более 20 лет, у нее 5,2 млн индивидуальных клиентов, к ее услугам прибегают также 210 000 финансовых консультантов и 1700 компаний по всему миру. Это отличный источник информации для тех, кто хочет получить объективную информацию о фондовых рынках, в том числе об акциях.

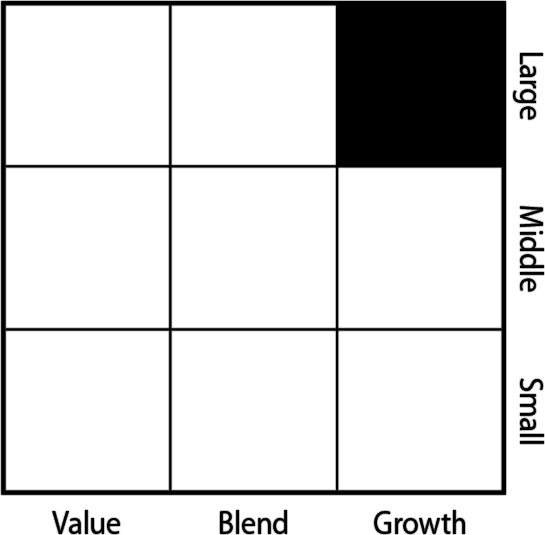

MorningStar придумала простую матрицу, которая позволяет лучше ориентироваться в мире акций. Эта матрица состоит из трех столбцов и трех строк (см. рис.). Все акции разделены на три вида, в зависимости от типа компании: large (крупные компании), middle (средние), small (малые предприятия).

Понятие величины компании, конечно, достаточно условно. Говорить о ней можно только со ссылкой на страну, выходцем из которой является компания. Крупнейшим фондовым рынком является рынок США, где на биржах торгуются акции тысяч компаний. Здесь крупными считают компании, чья рыночная стоимость превышает $8 млрд. К средним относятся компании с капитализацией от $1 млрд до $8 млрд. Малыми компаниями считаются те, чья рыночная стоимость ниже $1 млрд.

В чем смысл такой градации с точки зрения частного инвестора? Размер компании имеет значение в двух основных вопросах. Первый – потенциал роста и поведение компании в благоприятных и неблагоприятных условиях. Чем крупнее компания, тем более устойчива цена ее акций при неблагоприятных условиях. Так же, как крупный корабль в шторм меньше подвержен риску, чем маленький катер. Таким образом, при ухудшении экономических условий, в период рецессии, акции крупных компаний страдают меньше. Они тоже дешевеют, но значительно меньше, чем акции средних и мелких компаний. Зачастую инвесторы в поисках защиты предпочитают вкладывать деньги в акции крупных компаний.

Но при первых же признаках подъема экономики раньше и быстрее начинают расти цены на акции малых компаний. Они более маневренные: ими легче управлять, в них меньше консерватизма, они легче переходят на выпуск новой продукции, воспринимают новые идеи, меняют систему управления. В этом основное отличие инвестирования в акции разных по величие компаний. Если инвестор настроен более агрессивно, если он ищет большего дохода, он скорее выберет акций малых компаний. Если инвестор заинтересован в устойчивости, его вполне устроят умеренные темпы роста цен на акции, то он скорее купит акции крупных компаний.

В столбцах матрицы MorningStar указан стиль инвестирования – value, core и growth.

Начнем с growth stocks, «растущие акции». Это акции компаний, которые в течение последних нескольких лет росли быстрее своей отрасли или экономики в целом. Вкладывая деньги в такие акции, мы рассчитываем на продолжение их роста, чтобы получить доход от их покупки.

Пример компании роста – Amazon. Это очень известная прогрессивная компания, занимающаяся торговлей on-line. Она начинала с торговли книгами, потом стала продавать электронную технику и другие товары. Ее российский аналог – компания Ozon. Капитализация Amazon на момент написания этой книги составляла $32 млрд, по матрице MorningStar она относится к large growth, это крупная компания роста. В матрице MorningStar будет закрашена верхняя правая клетка.

С 2003 г. рост акций этой компании превышает средний по отрасли on-line retail (розничная on-line торговля) и опережает индекс S&P 500 (отражает среднее изменение стоимости акций 500 крупнейших компаний США). В 2007 г. акции Amazon подорожали на 135 %. Это очень много – на 110,8 % больше роста в своем секторе и на 131,2 % больше S&P 500. Понятно, почему эта компания в данный момент относится к компаниям роста (growth).

Другой пример large growth company, крупной растущей компании, – Boeing в отрасли Space & Defense, космическая и оборонная отрасль. Ее капитализация составляет $60 млрд. В 2005 г. акции Boeing выросли на 37,9 % (почти на 35 % больше S&P 500), в 2006-м – на 28,4 % (на 14,8 % лучше индекса), в 2007 г. почти не изменились. Дело в том, что в конце 2006 г. у компании возникли проблемы с выпуском нового лайнера.

К value stocks, «компаниям стоимости», относятся те, кто пока недооценен рынком. Глядя на растущую компанию, например Amazon, инвестор может подумать: «Если она в 2007 г. показала рост свыше 130 %, почему мне не инвестировать в нее?» Но есть и другой взгляд на эту ситуацию: стоимость компании не может удваиваться каждый год, так не лучше ли поискать вместо «лошадей, которые бегут впереди», «темных лошадок» – компании, обладающие какими-то скрытыми возможностями. Например, компания может готовить новый продукт или некоторое время назад у нее сменилось руководство, и инвестор возлагает надежды на ее нового лидера. Иначе говоря, инвестор ищет факторы, которые со временем могут вызвать рост цен на акции, в результате чего такая компания сможет «выстрелить». В этом суть value stocks.

Я не стану приводить примеры компаний, представляющих акции стоимости, поскольку в основном это middle и small company, средние и малые компании, названия которых мало что скажут российскому читателю.

К core stocks, «серединному» стилю, MorningStar относит те акции, которые по их характеристикам нельзя причислить ни к одному из двух стилей, они где-то между ними. Среди американских компаний примером core stock может служить American Express, которая выпускает кредитные карты. Это очень крупная финансовая компания с капитализацией более $50 млрд. По классификации MorningStar она относится к large core stocks в отрасли финансов. Другой пример large core stocks – McDonald’s Corporation в ресторанной отрасли (капитализация более $62 млрд).

Я специально привожу в пример известные компании. Как правило, их акции относятся к large company, чьи цены при любых условиях ведут себя более устойчиво, чем меньших компаний.

И напоследок…

Завершая этот небольшой и достаточно упрощенный экскурс в мир акций, я хочу повторить несколько принципиальных моментов, которые будут полезны начинающему инвестору.

Инвестирование в акции связано с большим риском. Это очень сложная работа, требующая много знаний, внимания и времени.

Только обладая всем этим, можно рассчитывать на успех. Поступая иначе, следуя чьим-то советам или просто действуя наскоком, инвестор скорее всего понесет потери.

Тем, кто не готов тратить столько усилий на изучение рынка, возможно, стоит выбрать вместо акций инвестиционные фонды и использовать их как основной инструмент для сохранения и преумножения своих денег.

О том, что такое инвестиционные фонды, какими они бывают, как выбрать наиболее подходящий для вас фонд, пойдет речь в следующем разделе.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК