Классический подход к распределению активов. Стратегия разнообразия

Касаясь распределения активов, инвестору следует задуматься о том, что он имеет в виду под своим личным портфелем. Это очень важно.

Когда вы приходите в банк или инвестиционную компанию, имея, например, $100 000 или $200 000, и хотите их вложить, вам начинают задавать вопросы, чтобы определить ваши задачи и отношение к риску. В конце концов, компания находит эффективную стратегию инвестирования для названной суммы.

На самом деле такой подход может содержать очень большую ошибку. Она заключается в том, что профессионал, который работает с инвестором, не всегда знает, какую часть составляют эти деньги в общем инвестиционном портфеле клиента. Да и сам он зачастую плохо представляет себе свои активы, не проводит анализ всего того, что у него есть.

Говоря об эффективном распределении активов, не нужно забывать, что речь идет не об отдельных «кусочках» вашего личного капитала. В идеале перед инвестором стоит задача правильно распределить активы всего инвестиционного портфеля. Что следует включать в него?

Я пойду от обратного. Все, чем вы владеете, за исключением дома, где вы живете, личных вещей, которыми вы пользуетесь: мебель, автомобиль, ювелирные изделия, наследство, которое вы надеетесь получить, пенсии, полагающаяся вам через определенное количество лет, – ваш личный инвестиционный портфель. В него могут входить: стоимость вашего бизнеса (у кого он есть), вложения в паевые фонды, акции, банковские депозиты, накопительные программы, в которые вы вкладываете на образование детей, трасты, различные страховые продукты, недвижимость – как физическая, так и купленная через фонды, вкладывающие в недвижимость, и т. д. Сюда же входят ваши пенсионные программы, которые вы копите для себя, их текущая оценка может быть включена в ваш портфель.

Распределяя активы, вы всегда должны иметь в виду, что речь должна идти о ваших личных, семейных активах. Каждый отдельный элемент вашего инвестиционного портфеля должен рассматриваться с этой точки зрения.

При таком подходе мы видим, что очень сложно обойтись одним или несколькими классами активов. Разве можно описать такой портфель тремя базовыми активами, которые используются при классическом распределении: акции, облигации и cash?

Сразу поясню, что под cash мы понимаем здесь депозиты, текущие счета, так называемые фонды денежного рынка – все то, что вкладывается практически без риска, дает очень небольшой доход, но используется как ликвидный актив. Это деньги на жизнь, текущие покупки, резервные средства. Такой элемент, как cash, должен быть в любом инвестиционном портфеле и играет в нем очень важную роль.

Чтобы узнать, какие возможности существуют для решения задачи распределения активов, и понять, почему заранее нет точного ответа, каким оно должно быть в каждом конкретном случае, начнем с такого примера.

Представим себе человека среднего возраста, скажем, 37 лет. Это удачливый бизнесмен, владелец компании, специализирующейся на разработке программного обеспечения. Компания на рынке уже многие годы, заработала определенную репутацию. Бизнес идет хорошо. У этого человека семья, двое детей, мальчик и девочка, 3 и 7 лет.

Мы уже говорили, что в этом возрасте перед человеком встают вопросы обеспечения детей, роста бизнеса, по возможности начала накопления пенсионной программы. Инвестиционный портфель такого человека должен иметь сбалансированный характер. Он уже не может быть слишком агрессивным, как раньше, но и не должен быть консервативным, как перед наступлением пенсионного периода.

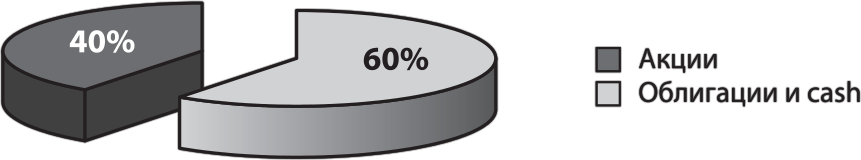

Классическое для такого инвестора распределение таково: 60 % – акции, 40 % – облигации и cash.

А теперь посмотрим реальные портфели. Какие предложения существуют для сбалансированного инвестора?

Американский портфель

Чтобы понять, как он устроен, рассмотрим один из лучших сбалансированных американских фондов: GHancock Balanced – CVBAX.

В нем активы распределены следующим образом:

• акции – 56,8 % (из них 19,9 % зарубежные вложения);

• облигации – 28,5 %;

• сash – 12,9 %;

• другие вложения – 0,8 %.

Это распределение на начало марта 2008 г., на дворе кризис. Значительная часть, которую занимает cash, говорит о том, что фонд, по всей видимости, ищет перспективные возможности вложений. Вообще, в любом инвестиционном портфеле желательно иметь определенную часть в cash, потому что, когда все средства полностью вложены, нет денег для реализации появляющихся возможностей – это большой минус любого портфеля, особенно в условиях кризиса.

Так работает один из лучших сбалансированных американских фондов. Его доходность за последние пять лет составила в среднем 14,5 % в год – очень хороший результат для данной категории.

Как выглядит «англичанин»?

Теперь посмотрим на другие возможности и решения. Возьмем сбалансированный портфель, который был разработан мною в 2005 г. (я специально взял разные даты) для клиента-англичанина, который инвестирует не в долларах, а в фунтах стерлингов. Представим, что он такой же владелец средней компании, в том же возрасте, что и его российский коллега, о котором мы говорили. Что рекомендуется ему в данном случае:

• 56,4 % – акции английских компаний;

• 21,1 % – акции зарубежных компаний;

• 17,5 % – облигации;

• 5 % – cash.

Если в фонде GHancock Balanced в акции у нас было вложено 56,8 %, а из них 19,9 % – в зарубежные акции, то здесь нам предлагается вложить в зарубежные акции 21,1 %, а общие вложения в акции составляют 77,5 %.

Если первый портфель «осторожничает» в условиях кризиса, то второй более открыт к рынку в благополучном 2005 г.

Баланс европейца

Рассмотрим ситуацию, когда инвестор проживает в стране, где валютой является евро. Его сбалансированный портфель в июне 2008 г. может быть таким:

• 50 % – акции европейских компаний;

• 25 % – глобальные облигации;

• 25 % – европейские облигации и cash.

Главное отличие, если не обращать внимания на небольшую разницу в процентных соотношениях активов (что естественно), – в каждом случае у нас разные основные вложения. У англичанина это акции компаний Великобритании, у американца – акции компаний США, у европейца – акции европейских компаний.

Российский вариант

Если же речь идет о деньгах российского инвестора, то я бы предложил в качестве ориентира следующую схему:

• 30 % – глобальные акции (США, Европа, развивающиеся рынки);

• 35 % – российские акции;

• 35 % – cash и российские и зарубежные облигации.

Почему в этом портфеле такая большая по сравнению с другими доля вложений в зарубежные акции, мы обсуждали в главе 3.

Как уже отмечалось, трех классических видов активов для описания инвестиционного портфеля, как правило, недостаточно. Кроме них портфель должен обязательно включать в себя недвижимость, альтернативные инвестиции, инвестиции в commodities (золото, серебро, нефть, газ, пшеница и др.).

Пропорции могут различаться в зависимости от перспектив инвестора. 10–15 % портфеля я бы держал в недвижимости, еще столько же на месте сбалансированного инвестора я бы инвестировал в commodities и хедж-фонды.

Таким образом, можно перейти от классической стратегии asset alocation к стратегии разнообразия активов. Она более диверсифицирована, что необходимо в наше время, и более пригодна для описания семейного инвестиционного портфеля.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК