Вложения в зависимые компании

Иногда компании вкладываются в пакет акций другой компании, который не является контрольным, но дает возможность оказывать определенное влияние на работу этой компании. Такая компания называется «зависимой» (associate).

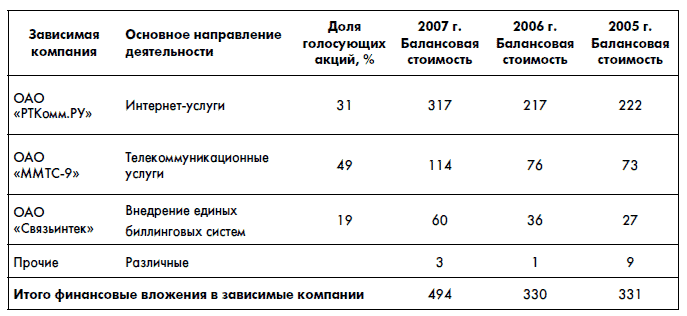

Зависимой, как правило, считается компания, от 20 до 50 % голосующих акций которой принадлежат другой компании, однако существенное влияние на работу компании можно оказывать имея и меньший пакет. Давайте посмотрим на зависимые компании Ростелекома:

Обратите внимание, что в ОАО «Связьинтек» Ростелеком владеет только 19 % голосующих акций, однако он учитывает компанию как зависимую. Вот как Ростелеком объясняет этот факт:

Группа владеет 19 % голосующих акций ОАО «Связьинтек». Тем не менее группа имеет право назначать двух из одиннадцати членов совета директоров ОАО «Связьинтек», тогда как каждый из остальных акционеров может номинировать только одного директора. Это право дает группе возможность оказывать существенное влияние на процесс принятия ключевых решений в ОАО «Связьинтек». Группа учитывает свои финансовые вложения в ОАО «Связьинтек» по методу долевого участия.

Как вы видите, даже при наличии пакета акций менее 20 % компания может признать другую компанию зависимой, если может оказывать существенное влияние на ее работу. Признаки возможности оказывать существенное влияние могут быть такими:

• возможность назначать членов совета директоров (как в случае с Ростелекомом);

• значительный объем деловых взаимоотношений между компаниями;

• обмен менеджерами между компаниями;

• предоставление значимой технической информации и т. д.

Каковы же особенности отражения в финансовой отчетности зависимых компаний и чем этот учет отличается от учета ценных бумаг или консолидации?

Учет инвестиций в зависимые компании идет по методу так называемого долевого участия (equity method). Суть этого метода заключается в следующем:

• при покупке доли компания-покупатель фиксирует у себя эту покупку по ее фактической стоимости в строке «инвестиции в зависимые общества» (investments in associates);

• в дальнейшем компания-покупатель увеличивает или уменьшает сумму инвестиций на сумму ее доли в прибылях/убытках зависимой компании.

Давайте разберем этот метод на примере.

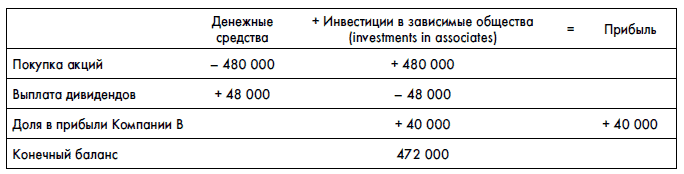

Компания А

1. Приобретает 48 000 акций компании В по 10 руб. за акцию. 48 000 акций составляют 40 % всех акций компании В.

2. Компания В выплачивает дивиденды в размере 1 руб. на акцию.

3. Компания В получает 100 000 рублей прибыли.

Давайте посмотрим, какие операции зафиксирует у себя компания А:

Собственно говоря, схема, по сути, проста – компания А моделирует у себя статью «Нераспределенная прибыль» своего зависимого общества. Как вы видите, компания А увеличивает у себя размер инвестиций в зависимые общества на «свою» долю в прибылях этого зависимого общества (в данном случае 100 000 ? 40 % = 40 000 руб. – доля компании А в прибыли компании В). В случае выплаты дивидендов (которые, как вы помните, выплачиваются из нераспределенной прибыли) соответственным образом уменьшается размер инвестиций в зависимые общества.

Обратите внимание на основное отличие учета зависимых обществ от учета «дочек»: для зависимых обществ в отчетности показывается только доля компании в финансовых результатах, но не в активах и обязательствах зависимого общества.

Вы спросите, зачем такие сложности? Почему не учитывать такие неконтролирующие инвестиции так же, как и прочие ценные бумаги? Дело в том, что «существенное влияние» позволяет нам влиять на зарабатываемую зависимым обществом прибыль, поэтому этот момент должен быть отражен в нашей отчетности. В случае с прочими ценными бумагами мы всего лишь пассивные наблюдатели, поэтому вынуждены принимать результаты работы менеджмента компаний, акции которых мы купили. Как говорится, что нам в этом случае «перепадет» в виде роста курсовой стоимости акций или дивидендов, тому и будем рады.

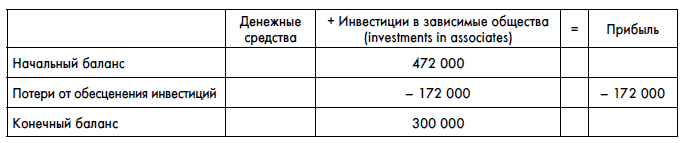

Естественно, как и в случае любого другого актива, иногда компания может переоценить сделанные в зависимые компании инвестиции в сторону снижения. Оценку компания должна делать регулярно, но фиксироваться будет только возможное снижение стоимости инвестиций (impairment), а вот возможное увеличение в соответствии с принципом консерватизма отражаться в финансовой отчетности не будет. Его мы сможем отразить, только если с прибылью продадим свою долю в зависимом обществе. Продолжая предыдущий пример: компания А оценила стоимость своих инвестиций в компанию В и сделала вывод, что стоимость инвестиций не превышает 300 000 руб. Разница должна быть списана в уменьшение прибыли:

В зависимости от обстоятельств вложения в зависимые общества могут быть переклассифицированы в ценные бумаги, предназначенные для продажи, и наоборот. Например, Ростелеком поступил таким образом со своими инвестициями в компанию Golden Telecom:

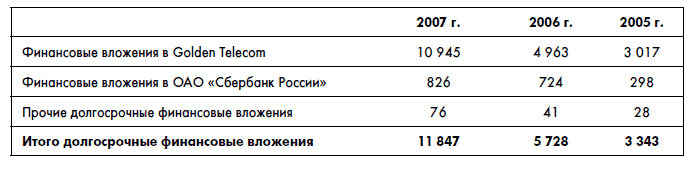

10. ДОЛГОСРОЧНЫЕ ФИНАНСОВЫЕ ВЛОЖЕНИЯ

Долгосрочные финансовые вложения представлены деноминированными в рублях финансовыми вложениями, имеющимися в наличии для продажи, и по состоянию на 31 декабря 2007, 2006 и 2005 гг. состоят из следующих статей:

До декабря 2005 г. финансовые вложения в Golden Telecom учитывались по методу долевого участия, поскольку группа оказывала значительное влияние на финансовую и операционную политику Golden Telecom за счет представительства в совете директоров, так как в соответствии с соглашением акционеров группа имела право назначать двух из 10 членов совета директоров Golden Telecom, а остальные акционеры назначали 1–3 директоров.

В декабре 2005 г. закончилось действие положений соглашения акционеров, предоставлявших группе право назначать двух директоров в совет директоров Golden Telecom, и с 1 декабря 2005 г. права группы ограничиваются представительством менее чем двух директоров в составе совета директоров Golden Telecom в зависимости от фактических прав голоса в этой компании. Описанные изменения привели к утрате группой значительного влияния на Golden Telecom с 1 декабря 2005 г. В связи с этим с 1 декабря 2005 г. группа прекратила учитывать свои финансовые вложения в Golden Telecom по методу долевого участия, изменив классификацию финансовых вложений, учитывая их как финансовый актив, имеющийся в наличии для продажи, с первоначальной стоимостью, равной стоимости финансовых вложений в капитал Golden Telecom на дату реклассификации. Финансовые вложения в Golden Telecom на 31 декабря 2007, 2006 и 2005 гг. оцениваются по справедливой стоимости, определенной на основе цены покупки на закрытие рынка NASDAQ в последний торговый день.

Вложения в совместные предприятия (joint ventures), где ни у одной из сторон нет фактического контроля, обычно учитываются так же, как и вложения в зависимые компании, т. е. по долевому методу.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК