Эффективность управления активами и оборотным капиталом

Мы говорили о том, что такое оборотный капитал в главе «Запасы». Как вы помните, основные составляющие оборотного капитала – это деньги, дебиторская задолженность, запасы готовой продукции, сырья и материалов (товарно-материальные ценности – ТМЦ), а также кредиторская задолженность (со знаком минус). Общая сумма оборотного капитала – это деньги, которые «заморожены» в бизнесе компании. Одна из задач менеджеров любой компании – минимизировать сумму, замороженную в оборотном капитале. Как правило, это можно сделать за счет уменьшения запасов ТМЦ, улучшения собираемости задолженности клиентов, а также получения более выгодных условий отсрочки платежей от поставщиков. Потеря контроля над оборотным капиталом означает необходимость нового капитала, который придется взять в долг или получить от акционеров.

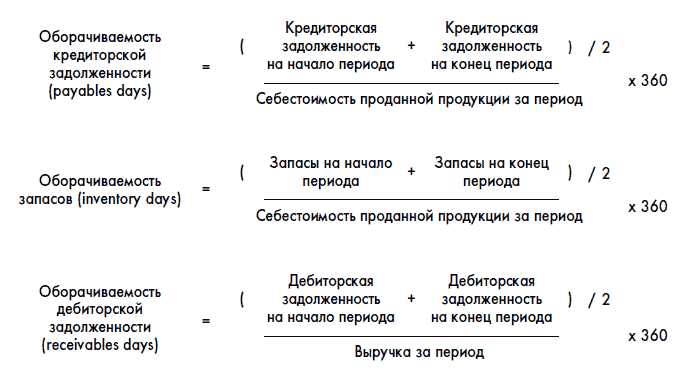

Люди придумали способы измерения эффективности управления оборотным капиталом: их мы подробно рассматривали в главе «Запасы»:

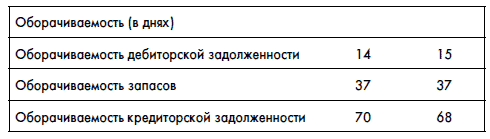

Давайте посмотрим, как изменялись эти показатели у «Седьмого континента» в 2006–2007 гг. (отчетность за 2006 г., необходимую для калькулирования показателей за 2006 г., можно найти на сайте «Седьмого континента» http://www.7cont.ru/rus/investors/financial-reports/):

Как видите, в 2007 г. «Седьмой континент» несколько улучшил эффективность управления оборотным капиталом: снизилась оборачиваемость дебиторской задолженности, увеличилась оборачиваемость кредиторской. Это привело к снижению количества оборотного капитала, необходимого «Седьмому континенту». Кстати, обратите внимание – чистый оборотный капитал «Седьмого континента» отрицателен. Это означает, что фактически в работу бизнеса «Седьмой континент» не вкладывает своих денег – развитие бизнеса финансируют поставщики! В самом деле, если мы посмотрим на бизнес-цикл, то увидим, что поставщики финансируют «Седьмой континент» в течение 70 дней. Тогда как сам «Седьмой континент» финансирует бизнес (запасы) и своих клиентов в течение 14 + 37 = 51 дня (технически несколько дольше, поскольку у компании есть еще и постоянные остатки денежных средств на счетах, которые также входят в состав оборотного капитала). Таким образом, «Седьмой континент» может легко расширять свою деятельность: чтобы открыть новый магазин, ему фактически не нужно инвестировать собственные деньги (если только компания не будет сама строить новые магазины, а станет арендовать готовые площади).

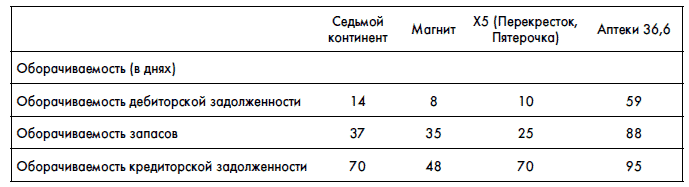

Давайте сравним коэффициенты оборачиваемости «Седьмого континента» с коллегами-конкурентами за 2007 г.:

Как видим, «Седьмому континенту», хотя он и находится в неплохом положении, есть куда стремиться в эффективности управления оборотным капиталом – X5 превосходит его по эффективности.

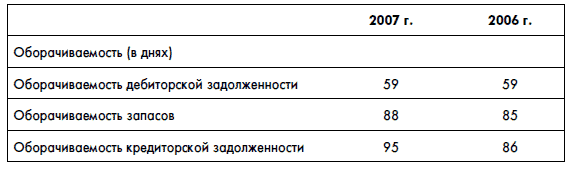

Отдельно обращаю ваше внимание на показатели сети «Аптеки 36,6». Посмотрите, насколько выше у этой сети оборачиваемость всех компонентов оборотного капитала. Особенно удивляет оборачиваемость дебиторской задолженности. Да, частично оборачиваемость запасов можно объяснить спецификой аптечного бизнеса (лекарства на полках лежат в среднем дольше, чем продукты). Частично объяснить разницу можно наличием в составе «Аптек 36,6» производителя лекарств «Верофарм». Но тем не менее такая разница – это потенциальный признак проблем в управлении. Особенно ярко это проявляется в динамике:

Как видите, показатели эффективности управления оборотным капиталом сети аптек в 2007 г. ухудшились по сравнению с 2006 г. Проблемы сети, которые очень ярко себя проявили с началом кризиса в России осенью 2008 г., не возникли на пустом месте. Они копились в течение нескольких лет. Это не столько проблемы с недостатком кредитных ресурсов, сколько проблемы эффективности бизнеса. В 2007 г. у компании ухудшился контроль над запасами, она вынуждена была все сильнее отсрочивать платежи поставщикам. Вкупе с кредитными проблемами сети, о которых мы говорили в главе «Отчет о движении денежных средств», это создало компании большие проблемы.

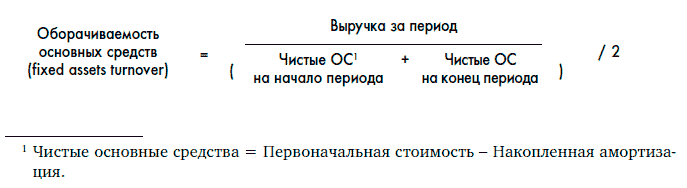

Второй основной категорией показателей эффективности работы компании является эффективность менеджеров в управлении основными средствами. В самом деле, для работы бизнеса нужно вкладывать деньги не только в оборотный капитал, но и в основные средства, например в оборудование. Любые деньги можно вкладывать эффективно и не очень. Как измерить эффективность вложения денег в основные средства? Обычно эффективность измеряется отношением выручки к объему основных средств:

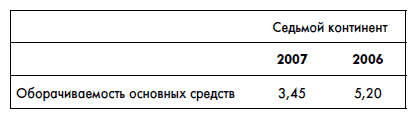

Давайте изучим эффективность управления основными средствами менеджерами «Седьмого континента» в динамике:

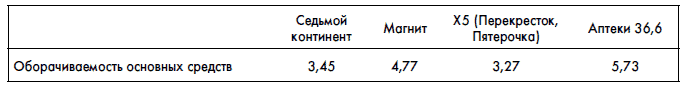

Как видите, оборачиваемость основных средств у «Седьмого континента» значительно упала в 2007 г. по сравнению с 2006 г. Это может быть тревожным сигналом – приходится все больше вкладывать в бизнес, чтобы его расширять. Почему? Тут уж вопрос к менеджерам «Седьмого континента». Давайте сравним эти результаты с конкурентами (данные 2007 г.):

Опять же, как видим, менеджерам «Седьмого континента» есть к чему стремиться. Впрочем, разница в оборачиваемости может объясняться и разницей в стратегии. Например, в более дорогих магазинах «Седьмого континента» должны быть шире расстояния между полками, более дорогое оборудование и оформление – это требует более значительных вложений, чем у «Магнита». Еще одно объяснение может заключаться в наличии или отсутствии у компании в собственности магазинов. В 2006–2008 гг. ритейлеры в связи с дороговизной и постоянным ростом цен на недвижимость и аренду обычно имели в собственности (т. е. в составе основных средств) некоторую часть своих магазинов (здания). Наличие такой собственности ухудшало показатели оборачиваемости активов. В 2008 г., особенно в связи с кризисом на рынке недвижимости, ретейлеры стали все больше внимания уделять развитию сетей на арендуемых площадях. Эта стратегия минимизации основных средств в недвижимости, естественно, должна привести к улучшению показателей оборачиваемости активов.

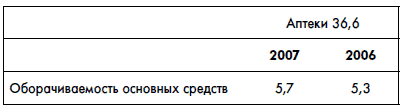

Результаты мы видим на примере сети «Аптеки 36,6»:

Как видите, в 2007 г. оборачиваемость активов сети улучшилась. Это было связано прежде всего с тем, что в 2007 г., чтобы преодолеть финансовые трудности, сеть активно избавлялась от имеющихся у нее в собственности помещений. В частности, она продала имевшийся у нее в собственности медицинский центр, ряд помещений аптек перевела в специальные инвестиционные фонды, которые выкупили сторонние инвесторы, а сеть затем взяла помещения у них в долгосрочную аренду. Меньше имущества на балансе – лучше оборачиваемость. Кроме того, не забывайте, что амортизация зданий уменьшает прибыль. Соответственно, чем меньше зданий на балансе, тем меньше амортизация и выше прибыль (это, кстати, дополнительное преимущество схемы sale-and-leaseback, о которой мы говорили в главе «Лизинг»).

Говоря об эффективности работы менеджеров, нельзя не упомянуть об анализе Dupont. Анализ получил имя химического гиганта Dupont, на котором впервые придумали и стали использовать такую схему измерения эффективности работы менеджеров. Анализ Dupont позволяет увидеть, какой доход на вложенный акционерами в компанию капитал получают менеджеры компании и за счет чего менеджеры приносят доходы акционерам. Иными словами, он показывает, сколько процентов заработали менеджеры на «депозит», который сделали в компании акционеры в виде своих средств. Обратите внимание, что мы говорим о деньгах, которые компания получила от акционеров в момент выпуска акций, плюс о прибыли, которую акционеры не получили в виде дивидендов, а решили инвестировать обратно в компанию. Это понятие не имеет отношения к рыночной стоимости акций компании.

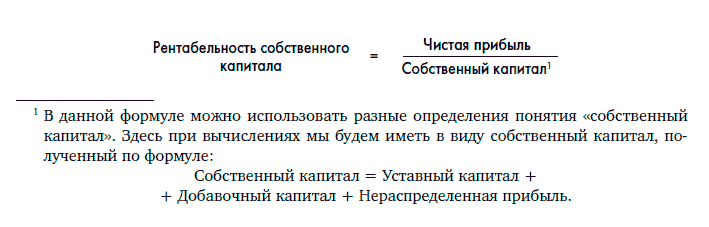

Анализ опирается на изначальную формулу:

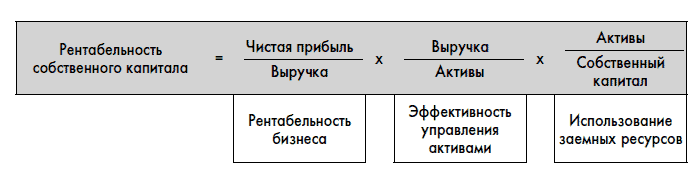

Если эту формулу немного изменить, умножая числитель и знаменатель на одни и те же числа, можно получить в результате несколько коэффициентов:

Такой анализ показывает, за счет чего менеджеры могут «дать» акционерам больше прибыли:

• повысить рентабельность бизнеса;

• улучшить эффективность управления активами;

• повысить процент использования заемных ресурсов (вспомните, что Активы = Обязательства + Собственный капитал, т. е. последнюю формулу можно изобразить как (Обязательства + Собственный капитал)/Собственный капитал; в этом случае значение коэффициента выше, если больше размер обязательств).

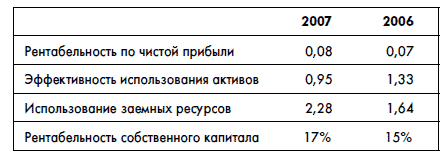

Давайте посмотрим, как формировалась доходность акционеров «Седьмого континента» в 2006 и 2007 гг.:

Как видите, в 2007 г. менеджеры увеличили доходность вложенного акционерами капитала с 15 до 17 %. Однако главным образом это произошло за счет существенного увеличения использования компанией заемных ресурсов, а не за счет стараний менеджеров в увеличении эффективности операций бизнеса. Неудивительно, ведь в 2007 г. кредиты были легко доступны. Это не упрек в адрес менеджеров – в данном случае они вполне рационально использовали этот рычаг для обеспечения акционерам дополнительного дохода. Просто улучшение эффективности в период бурного развития и доступности кредитных ресурсов обычно не является приоритетом для менеджеров. В период всеобщего процветания можно достичь необходимых целей за счет быстрого роста и использования кредитных ресурсов. Однако такая стратегия несет финансовые риски, о которых мы дальше и поговорим.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК