Валютные операции

Предположим, что наша компания, расположенная в России и ведущая свою отчетность в рублях, 1 марта 2008 г. приобретает какое-то оборудование за границей за $100 000 (обычно валюта страны обозначается трехбуквенным сокращением: доллар США – USD, российский рубль – RUR, украинская гривна – UAH и т. д.). Поставщик счет нам выставляет в долларах. Чтобы заплатить, нам придется в какой-то момент купить доллары по какому-то курсу, чтобы перевести их партнеру в оплату поставки. Предположим, что поставщик дает нам отсрочку платежа – заплатить мы должны до 30 апреля. Что произойдет в этом случае?

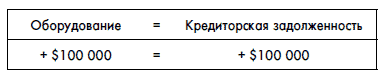

В момент поставки оборудования, нам придется принять его себе на баланс:

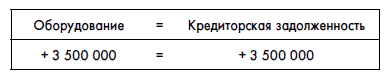

Но отчетность наша компания ведет в рублях, а не в долларах, поэтому реально нам придется перевести доллары в рубли по курсу на момент поставки оборудования. Предположим, что на момент поставки (1 марта) курс был 35 руб. за доллар. Тогда стоимость оборудования в рублях составит 35 ? 100 000 = 3 500 000 руб.:

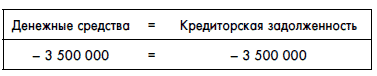

Если бы мы заплатили деньги поставщику оборудования в тот же день, то все было бы просто – мы бы купили $100 000 долларов за 3 500 000 руб. и записали бы следующую операцию:

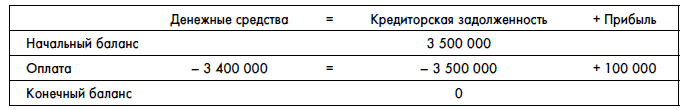

Но заплатим мы не сразу, а за это время курс может измениться. Предположим, что заплатили мы 29 апреля, когда курс был не 35, а 34 руб. за доллар. Тогда, чтобы заплатить поставщику $100 000, нам понадобится потратить не 3 500 000 руб., а 3 400 000 – мы сэкономили 100 000 руб. Можно сказать иначе: мы получили дополнительную прибыль 100 000 руб. за счет изменения валютного курса (прибыль за счет курсовых разниц). Поскольку это честно заработанная нами прибыль, мы должны показать ее в финансовой отчетности:

Обратите внимание, что, несмотря на изменение валютного курса на дату оплаты, мы не меняем стоимость оборудования в нашем балансе. Оборудование будет отражено по историческому курсу, т. е. по курсу на дату его принятия на баланс.

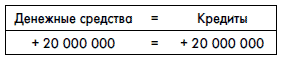

Курсовые разницы могут возникать и в финансовых операциях. Давайте рассмотрим еще один пример. Предположим, 1 января 2008 г. ваша компания взяла кредит в 1 млн швейцарских франков (CHF) на 5 лет. По кредиту компания должна платить 6 % годовых в швейцарских франках (т. е. по 60 000 CHF каждый год). На 1 января курс CHF к рублю был 20 руб. за CHF. Соответственно, в момент получения кредита компания записала следующую операцию:

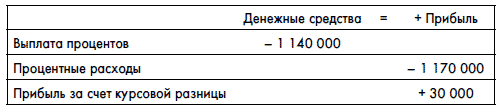

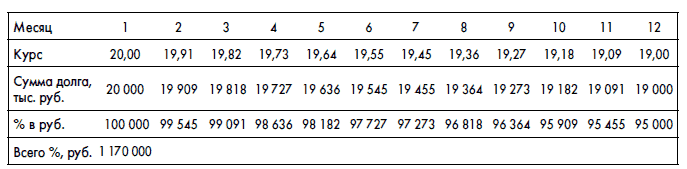

31 декабря 2008 г. наступает срок выплаты процентов. Предположим, что в этот момент курс CHF – 19 руб. за швейцарский франк. Для покупки 60 000 CHF вам понадобится 60 000 ? 19 = 1 140 000 руб. Однако проценты начисляются непрерывно в течение всего года, а не рождаются неожиданно в последний день. В этом случае ваши расходы на выплату процентов корректно будет посчитать по среднему курсу за период: (20 + 19)/2 = 19,5 руб. Таким образом, ваши процентные расходы составят 60 000 ? 19,5 = 1 170 000 руб. У вас возникает курсовая разница:

Почему образовалась курсовая разница в этом случае? Реальная ли это прибыль? Да, это прибыль. Вы приняли правильное бизнес-решение, взяв кредит в швейцарских франках, а не в рублях. Курс франка упал, и вам это выгодно – вам придется потратить меньше рублей на обслуживание долга. Обратите внимание, что при таких же условиях по рублевому кредиту вы должны были бы заплатить 20 млн ? 6 % = 1 200 000 руб. А заплатили вы всего 1 140 000. Но почему же тогда курсовая разница составила всего 30 000 руб., а не 60 000 (1 200 000 – 1 140 000)? Дело в том, что считать проценты полностью в рублях с основной суммы в рублях не совсем корректно. С начислением процентов и изменением курса меняется не только сумма процентов в рублях, но и основная сумма долга. Ее также надо переоценивать. Давайте построим небольшую простую модель начисления процентов (без учета вложенных процентов) в рублях помесячно с учетом постепенного изменения курса и, соответственно, основной суммы долга:

Интуитивно понятно, что в среднем сумма долга в рублях за счет изменения курса составит 19,5 млн руб., соответственно 6 % на эту сумму – это 1 170 000 руб. Это и есть ваши процентные расходы в рублях.

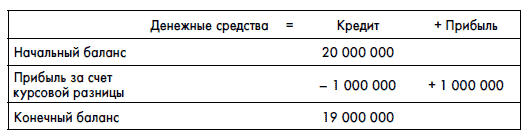

От изменения суммы основного долга, кстати, вы также получаете выгоду. В момент выплаты процентов вы должны показать и реальную сумму вашего кредита в рублях. А она изменится опять же из-за изменения курса. В этом случае на 31.12.2008 сумма кредита составит не 20 млн руб., а 1 000 000 ? 19 = 19 000 000 руб. Куда денется миллион? Опять же пойдет в прибыль от курсовых разниц:

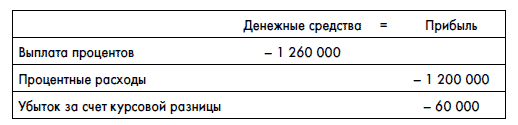

Предположим, что еще через год курс рубля упал и за 1 CHF дают уже 21 руб. Что произойдет? Во-первых, как обычно, вы заплатите проценты (60 000 CHF ? 21 = 1 260 000 руб.). При этом процентные расходы составят (19 + 21)/2 ? 60 000 = 1 200 000 руб. Соответственно, 60 000 руб., которые вы вынуждены заплатить, – это ваши убытки от курсовых разниц:

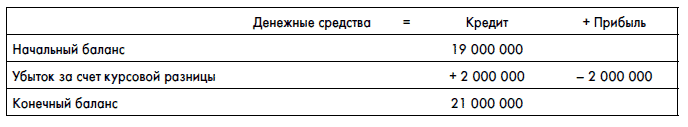

Но это еще не все. Вы получите еще и дополнительный убыток от того, что у вас растет основная сумма долга, которая составит уже 21 ? 1 млн = 21 млн руб. Убыток при этом составит 2 000 000 руб. (не забывайте, что отталкиваться в расчетах вы будете от суммы в балансе на 31.12.2008, а не 01.01.2008, т. е. от 19 млн руб., а не от начальных 20 млн руб.):

Обратите внимание, что в этом случае мы переоцениваем размер обязательства в балансе вместе с изменением валютного курса.

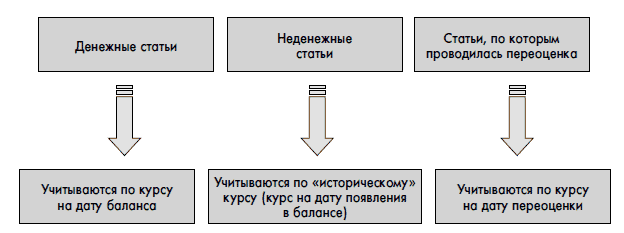

Когда же нужно показывать в балансе статьи по историческому курсу, а когда по текущему? Есть простое правило:

К денежным статьям кроме денег и ценных бумаг относятся также:

• дебиторская задолженность;

• кредиторская задолженность;

• выпущенные облигации;

• лизинговые обязательства;

• отложенные налоговые активы и обязательства;

• начисленные расходы и доходы будущих периодов.

Все остальное – это неденежные статьи. Обратите внимание, что запасы товаров, сырья и материалов относятся к неденежным статьям.

Надо сказать, что многие наши крупные компании в 2005–2008 гг. брали кредиты в иностранной валюте. Все эти годы рубль укреплялся, что позволяло российским компаниям показывать дополнительную прибыль от курсовых разниц. Осенью 2008 г. ситуация изменилась – курс рубля по отношению к доллару и евро стал существенно снижаться. Так что по результатам 2008 г. прибыль многих российских компаний существенно пострадает от отрицательных курсовых разниц. Так, в декабре 2008 г. российский ритейлер Х5 сообщил о получении убытков в третьем квартале 2008 г., которые были обусловлены переоценкой кредитов в иностранной валюте, имеющихся у Х5. Это только начало. Подобные примеры мы еще не раз увидим в 2009 г.

Валютные риски – нормальная часть бизнес-рисков. Менеджеры должны принимать их во внимание в своих бизнес-решениях. Они находят отражение в кредитных решениях (в какой валюте занимать деньги), в бизнес-операциях (в какой валюте заключать договор) и во многих других аспектах бизнеса. И такие решения могут принести компании как прибыли, так и убытки.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК